投資判断をニュースやSNSの人気銘柄に頼ると、短期的にうまくいく時期はあります。しかし、長期の成果は再現しづらくなりがちです。本記事では、過去データから期待値とリスクを算出し、将来の見通しを数字で裏付ける「データ分析投資」の基本を解説します。

感覚や人気に左右されない判断には、数値と確率に基づく分析が欠かせません。そこで、本記事では最初の一歩となる考え方と具体的な手法を紹介します。

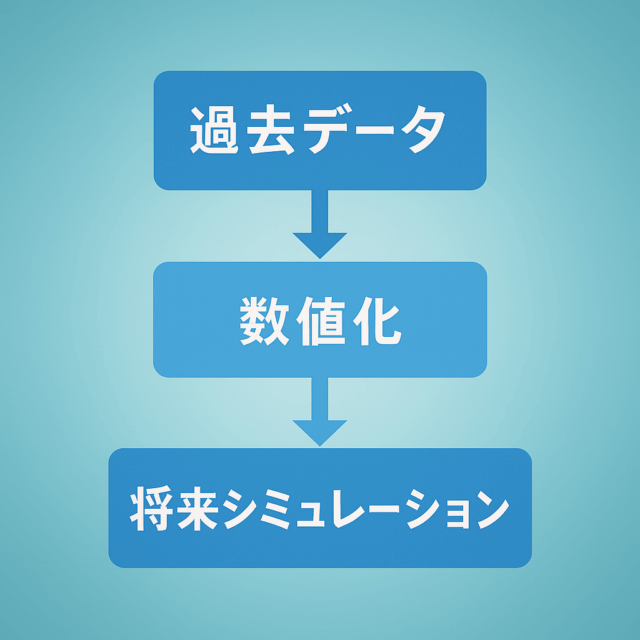

データ分析投資の基本プロセス

まず、データ分析投資はやみくもに数字を扱うのではなく、明確な手順で進めます。下の図は、その流れを3つのステップに整理したものです。こうして全体像を把握すると、各手法の位置づけと役割がはっきりします。

- 過去データ:まず、株価や為替、経済指標、企業業績などの履歴データを収集します。期間と頻度(例:月次)を適切に選ぶことが、精度に直結します。

- 数値化:次に、収集データからリターン、ボラティリティ、相関係数などを計算し、判断に使える形へ整えます。

- 将来シミュレーション:最後に、モンテカルロやGARCH、効率的フロンティアで将来の分布や最適配分を推定し、意思決定へ反映します。

さらに、この3ステップは一度きりではありません。市場環境は変わります。そのため、最新データで数値化とシミュレーションを定期的にやり直し、戦略を更新します。

なぜ「データ分析投資」なのか

一方で、投資は確率のゲームです。価格は不確実に動きます。とはいえ、過去データを活用すれば、将来のリターン分布やリスク水準を統計的に推定できます。つまり、客観的に比較し、リスクに見合うリターンを狙いやすくなるのです。以下は、感覚投資とデータ分析投資の違いを示す図です。

- 数値と確率に基づく判断:期待値・分布・確率で比較します。

- 長期のリスクを定量化:ボラティリティやドローダウンを数値化します。

- 一貫性のある戦略:指標とルールを固定し、感情の影響を抑えます。

この3つは単独でも有効です。さらに、組み合わせると判断の精度と再現性が大きく高まります。

データ分析投資で使う分析手法と役割

ここからは、代表的な手法を紹介します。具体的に、どんな点が分かるのかを整理します。

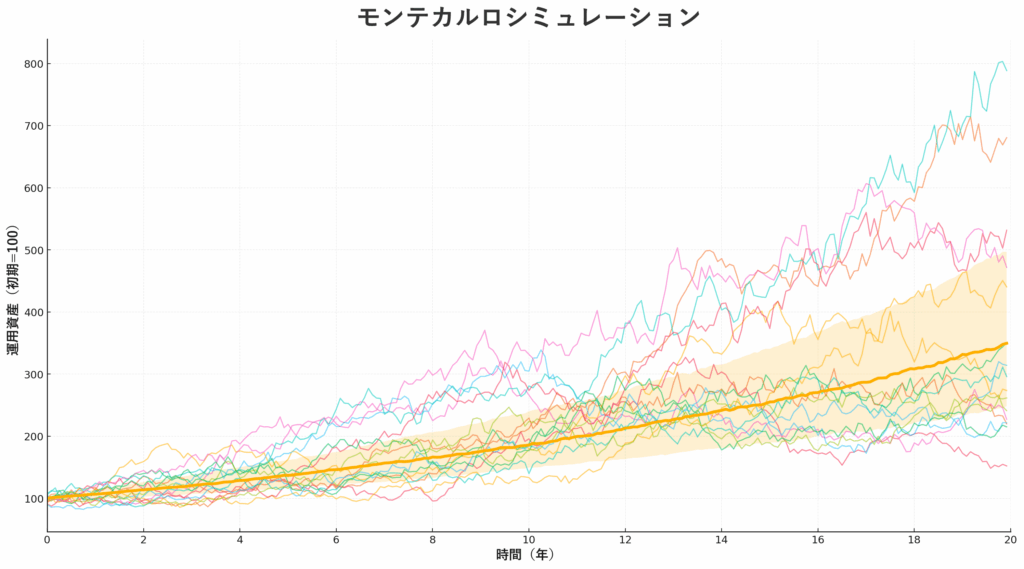

モンテカルロシミュレーション

まず、将来の資産額を分布として捉えるために、過去のリターンとボラティリティから多数のシナリオを生成します。単一の予測値ではなく、中央値やパーセンタイル、元本割れ確率などを評価できます。

主な活用:

- たとえば、10〜20年の到達可能性(中央値・30/70%タイル)

- 元本割れ確率や下振れ幅の把握

- また、資産配分や積立額のシナリオ比較

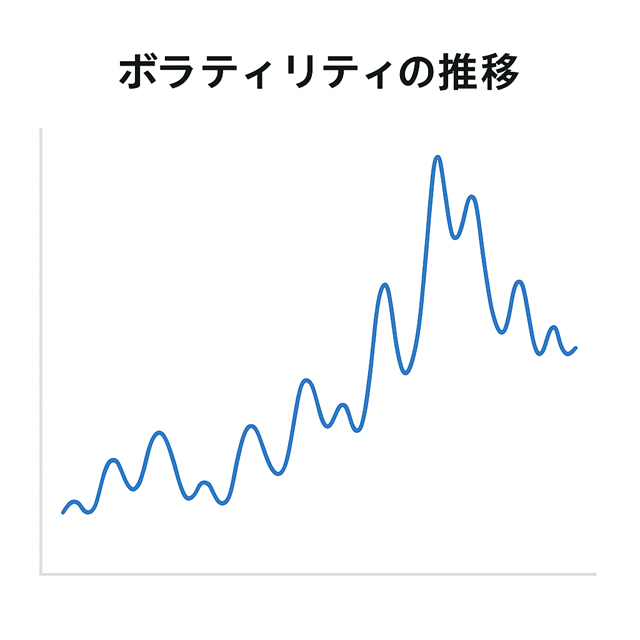

GARCH(ボラティリティ推移)

株や為替の値動きは、いつも同じ大きさで上下しているわけではありません。落ち着いて動きが小さい時期もあれば、急に荒く上下する時期もあります。この「値動きの大きさ(ボラティリティ)」の変化を予測するのに役立つのがGARCHというモデルです。

GARCHは、過去の値動きデータから「直近の揺れ具合」を分析し、それが今後しばらく高まりそうか、または落ち着きそうかを推定します。ここで見ているのは値段の上がり下がりの方向ではなく、「どのくらい激しく動きそうか」という点です。

たとえば、相場がしばらく荒れた状態なら、GARCHは「もう少し荒い動きが続きそう」と示すことがあります。逆に、動きが静まってきていれば「落ち着いた時期が続きそう」と示すかもしれません。こうした見通しは、リスクをどの程度取るかや、ポジションの大きさをどうするかといった判断に役立ちます。

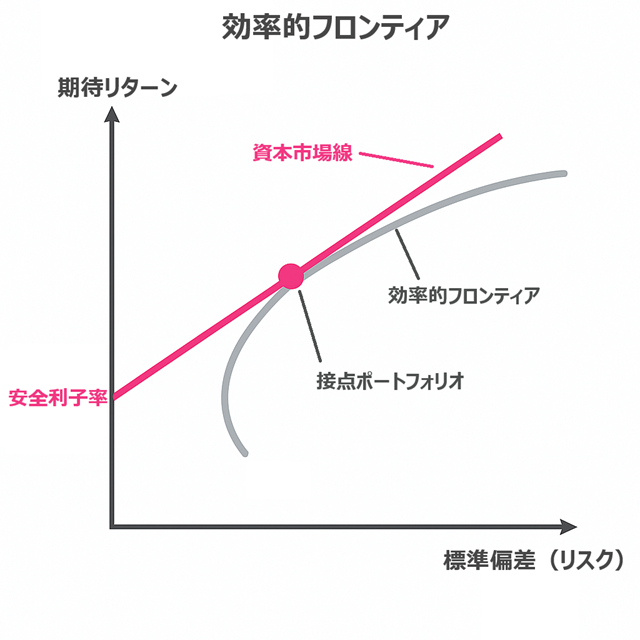

効率的フロンティア(資産配分設計)

投資は、1つの資産だけでなく、株式や債券、REIT(不動産投資信託)など複数の資産を組み合わせることで、リスクとリターンのバランスを整えることができます。

効率的フロンティアとは、過去のデータから各資産のリスク(値動きの大きさ)とリターン(平均的な増え方)を分析し、その組み合わせの中で「同じリスクなら最も高いリターンが得られる」「同じリターンなら最も低いリスクで済む」組み合わせをつないだ曲線のことです。

さらに、無リスク資産(国債など)を加えて考えると、資本市場線(CML)と呼ばれる直線が引けます。この直線が効率的フロンティアに接するポイントが、理論上もっとも効率の良いリスク資産の組み合わせ=「接線ポートフォリオ」です。この組み合わせを軸に、投資家は自分のリスク許容度に合わせて無リスク資産とリスク資産の比率を調整します。

こうした考え方を使うと、感覚ではなくデータに基づいて資産配分を決められるようになり、「なんとなく分散」から一歩進んだ合理的なポートフォリオ設計が可能になります。

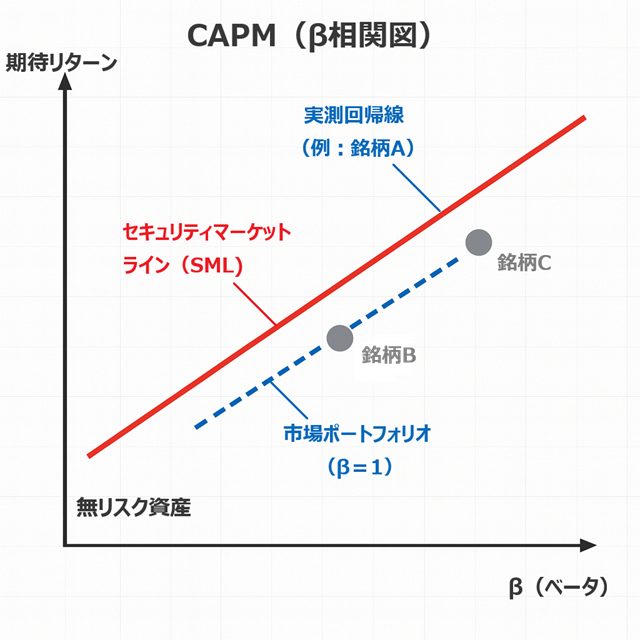

CAPM(β相関図)

CAPM(資本資産評価モデル)は、株や投資信託などの資産が「市場全体」にどれだけ連動して動くかを示す指標=β(ベータ)を使って、その資産のリスクを測ります。βが1なら市場と同じ動きをし、1より大きければ市場以上に上下しやすく、1より小さければ値動きが穏やかになります。

このモデルでは、βからその資産が理論的にどれくらいのリターンを得るはずかを計算します。これをグラフにすると、横軸にβ、縦軸に期待リターンを取った「証券市場線(SML)」になります。SMLは市場全体と無リスク資産を結ぶ直線で、理論的にはすべての資産はこの線上に位置するはずです。

実際のデータでその資産の過去のリターンと市場リターンを回帰分析すると、SMLと比べて位置が上にあれば「α(アルファ)」がプラス=割安で優秀な資産とみなされ、下にあればαがマイナス=割高でパフォーマンスが劣る可能性がある、と判断できます。

CAPMは方向性や市場全体との関係性を数値で把握できるため、個別銘柄の選定やポートフォリオ評価の補助に役立ちます。特にβはリスク管理、αは銘柄選びのヒントになる重要な指標です。

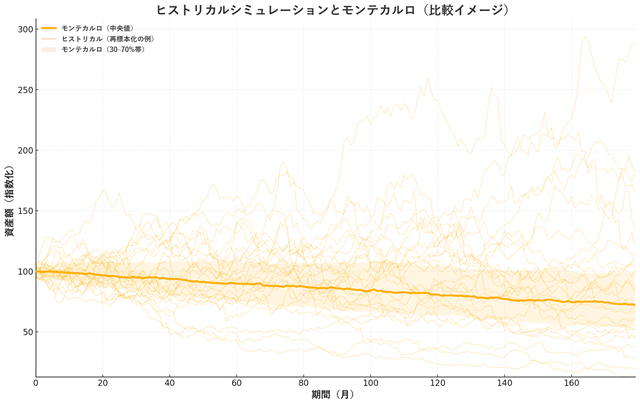

ヒストリカルシミュレーション

最後に、実際に起きた過去の月次リターンを使い、ブロック再標本化などで未来のパターンを多数作ります。正規分布の仮定を置かないため、極端な下落や連続下落のクセが反映されやすいのが特徴です。

何がわかる?

- どこまで下がりうるか(最大ドローダウン、VaR/ES)

- 元本割れ確率や下振れの起こりやすさ

- 危機局面における耐性(ストレステスト)

注意点と工夫: ただし、サンプル不足や構造変化には弱い面があります。そこで、ブロック・ブートストラップ、条件付きヒストリカル、FHS(GARCHでスケーリング)などで補強します。

データ分析投資から得られる成果

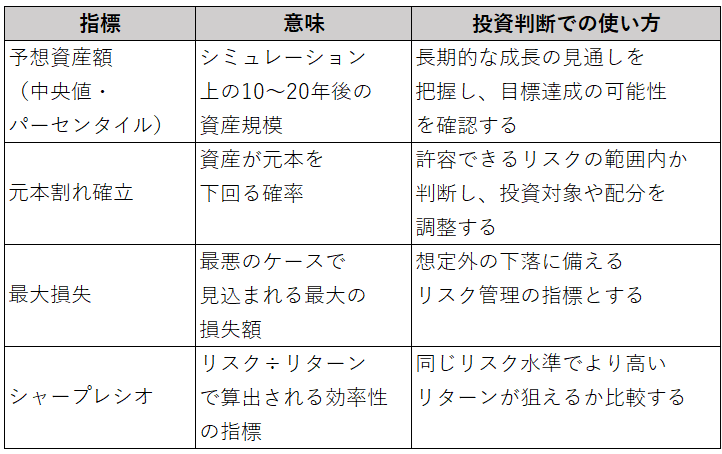

その結果、4つの手法を組み合わせると、投資対象を客観的に評価できます。主要指標は、感覚ではなく数字で意思決定するための共通言語になります。

指標の解説

- 10年〜20年後の予想資産額(中央値/パーセンタイル):現実的な到達点と、悲観・楽観の幅を把握します。

- 元本割れ確率:安全性の目安です。配分や積立額の調整根拠になります。

- 最大損失の推定:暴落時の耐性確認に使います。資金管理の上限設定にも役立ちます。

- リスク調整後の将来リターン(シャープなど):同じリスクでの効率を比較します。

データ分析投資のまとめ

結論として、投資判断を感覚ではなく数値と確率で支えるには、「過去データ → 数値化 → 将来シミュレーション」という流れが有効です。モンテカルロ、GARCH、効率的フロンティア、CAPM、ヒストリカルの役割をそろえて使えば、同じ前提・同じ指標で比較できます。したがって、判断の再現性が高まり、感情に左右されにくくなります。数字で裏づけた判断こそが、長期的な資産形成を安定させる近道です。

※本記事は一般的な情報提供であり、特定の投資行動を推奨するものではありません。最終判断はご自身の責任で行ってください。